常见易错操作,小规模纳税人要注意!

在日常增值税申报过程中,作为小规模纳税人,有一些常见的易错操作需要引起你的注意. 今天,申税小微给大家总结了常见的5个误区,希望能帮助到大家.

误区一:未区分填写增值税专用发票销售额

对于总销售额按季度不超过30万元或按月不超过10万元但开具增值税专用发票的小规模纳税人来说,自开或代开的增值税专用发票不可享受免税政策,应按征收率申报纳税。在填写申报表时,要注意区分第2栏和第3栏的区别.

- 第2栏“增值税专用发票不含税销售额”:填写纳税人自行开具和税务机关代开的增值税专用发票销售额合计.

- 第3栏“其他增值税发票不含税销售额”:填写增值税发票管理系统开具的增值税专用发票之外的其他发票不含税销售额.

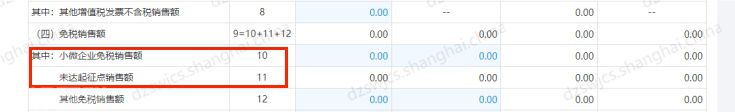

误区二:混淆“小微企业免税销售额”和“未达起征点销售额”

小规模纳税人按月申报销售额不超过10万元或按季申报销售额不超过30万元适用免税政策. 个体工商户纳税人需要填写第11栏,而企业纳税人则应填写第10栏. 要注意不要混淆这两个栏次.

误区三:误填《减免税申报明细表》

小规模纳税人按月申报销售额不超过10万元或按季申报销售额不超过30万元适用免税政策,只需填写《增值税纳税申报表(小规模纳税人适用)》。如果没有其他免税项目,无需填写《减免税申报明细表》.

误区四:未按差额征税扣除后销售额填写

适用差额征税政策的小规模纳税人,以差额后的销售额确定是否可以享受免征增值税政策,以差额后的销售额填写“免税销售额”相关栏次。增值税管理系统例如,某企业是一家建筑安装企业,属于按季度申报的小规模纳税人,在2023年1-3月从事建筑工程业务取得了不含税收入74.72万元,其中包含需支付的分包款50万元,差额后不含税销售额=(747200-500000)/1.03=24万元。应按24万元填写“免税销售额”相关栏次,增值税管理系统不应按747200/1.03=72.54万元填写.

误区五:漏填《减免税申报明细表》

减按1%征收率征收增值税的销售额应填写在《增值税及附加税费申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次,对应减征的增值税应纳税额按销售额的2%计算填写在《增值税及附加税费申报表(小规模纳税人适用)》“本期应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次. 例如,某企业是小规模纳税人,2023年一季度销售货物,不含税销售额40万元。减免税申报明细表如下填写:400000×2%=8000元.

以上就是小规模纳税人在增值税申报时常见的易错操作. 希望这些提醒能帮助到大家,避免在申报过程中犯错. 如有任何疑问,请咨询税务部门或专业税务人士.

。

。

咨询在线QQ客服

咨询在线QQ客服